Was sind ETFs?

Exchange Traded Funds (ETFs) sind Investmentfonds, die an der Börse gehandelt werden und es Anlegern ermöglichen, eine breite Palette von Aktien, Anleihen oder anderen Vermögenswerten zu einem Bruchteil des Preises zu erwerben, den sie sonst für den Kauf einzelner Titel bezahlen müssten. ETFs sind in der Regel auf einen bestimmten Index wie den S&P 500 oder den MSCI World ausgerichtet, was bedeutet, dass sie eine breite Streuung von Aktien oder anderen Vermögenswerten umfassen, die in diesem Index enthalten sind.

Im Gegensatz zu herkömmlichen Investmentfonds, die nur einmal am Tag ihren Nettovermögenswert (NAV) berechnen, können ETFs während der Börsenzeiten gehandelt werden. Dies bedeutet, dass Anleger ETFs zu jeder Zeit während der Börsenöffnungszeiten kaufen oder verkaufen können, genauso wie sie Aktien kaufen oder verkaufen würden.

Vorteile

ETFs bieten Anlegern eine Reihe von Vorteilen, darunter:

- Breite Streuung: ETFs bieten in der Regel eine breite Streuung von Vermögenswerten, was das Risiko für Anleger verringern kann.

- Niedrigere Kosten: Im Vergleich zu herkömmlichen Investmentfonds haben ETFs in der Regel niedrigere Kosten, da sie weniger aufwendig zu verwalten sind.

- Flexibilität: ETFs können während der Börsenöffnungszeiten gehandelt werden, was Anlegern mehr Flexibilität gibt.

- Transparenz: ETFs sind in der Regel transparent, was bedeutet, dass Anleger wissen, welche Vermögenswerte sie besitzen und wie sich ihr Wert im Laufe der Zeit verändert hat.

Nachteile

Allerdings gibt es auch Nachteile die Beachtet werden müssen, darunter:

- Risiken: Obwohl ETFs eine breite Streuung von Vermögenswerten bieten können, um das Risiko für Anleger zu verringern, tragen sie immer noch das Risiko von Verlusten. ETFs sind von den gleichen Risiken betroffen wie jedes andere Investmentprodukt, einschließlich Markt- und Kreditrisiken.

- Liquiditätsrisiken: In seltenen Fällen kann es vorkommen, dass ETFs Schwierigkeiten haben, die Nachfrage nach ihren Anteilen zu befriedigen. Dies kann dazu führen, dass der Preis der ETF-Anteile von ihrem NAV (Nettovermögenswert) abweicht.

- Indextracking: ETFs sind in der Regel auf einen bestimmten Index ausgerichtet und verfolgen diesen Index möglicherweise nicht perfekt. Dies kann dazu führen, dass die Performance eines ETFs von der Performance des Index abweicht.

- Risiken von spezialisierten ETFs: Einige ETFs sind auf bestimmte Sektoren oder Branchen ausgerichtet und konzentrieren sich daher auf einen sehr engen Bereich von Vermögenswerten. Dies kann das Risiko für Anleger erhöhen, da sie von den Schwankungen in einem bestimmten Bereich stärker betroffen sind.

- Verwaltungsrisiken: Obwohl ETFs in der Regel weniger aufwendig zu verwalten sind als herkömmliche Investmentfonds, gibt es immer noch das Risiko, dass die Verwaltungsgesellschaft, die den ETF betreut, Fehler macht oder dass der ETF von externen Ereignissen wie Cyberangriffen betroffen ist.

Arten von ETFs

Es gibt eine Vielzahl von Exchange Traded Funds (ETFs) auf dem Markt, die sich an verschiedene Anlegerbedürfnisse und -ziele richten. Hier sind einige der wichtigsten Arten von ETFs:

- Aktien-ETFs: Diese ETFs sind auf einen bestimmten Aktienindex wie den S&P 500 oder den MSCI World ausgerichtet und bieten Anlegern die Möglichkeit, in eine Vielzahl von Aktien zu investieren.

- Anleihen-ETFs: Diese ETFs sind auf einen bestimmten Anleihenindex ausgerichtet und bieten Anlegern die Möglichkeit, in eine Vielzahl von Anleihen zu investieren.

- Rohstoff-ETFs: Diese ETFs sind auf Rohstoffe wie Gold, Öl oder Landwirtschaftsprodukte ausgerichtet und bieten Anlegern die Möglichkeit, in diese Vermögenswerte zu investieren.

- Immobilien-ETFs: Diese ETFs sind auf Immobilieninvestments wie REITs (Real Estate Investment Trusts) ausgerichtet und bieten Anlegern die Möglichkeit, in Immobilien zu investieren.

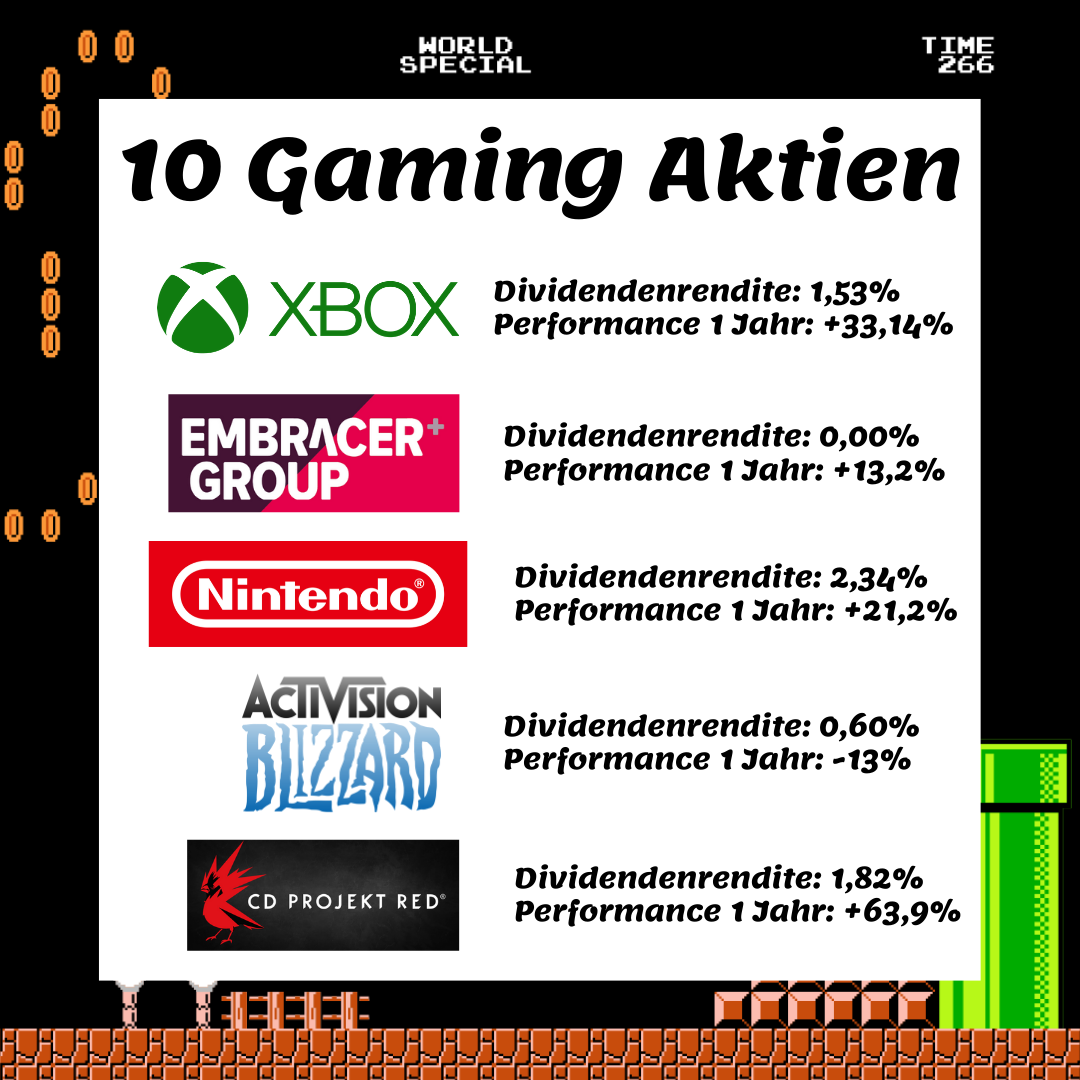

- Branchen-ETFs: Diese ETFs sind auf bestimmte Branchen wie Technologie, Energiewirtschaft oder Finanzdienstleistungen aus.

- Internationale ETFs: Diese ETFs sind auf internationale Märkte wie Europa, Asien oder Schwellenländer ausgerichtet und bieten Anlegern die Möglichkeit, in diese Märkte zu investieren.

- Sektor-ETFs: Diese ETFs sind auf bestimmte Sektoren wie Gesundheitswesen, Industrie oder Verbraucherdienstleistungen ausgerichtet und bieten Anlegern die Möglichkeit, in diese Sektoren zu investieren.

- Themen-ETFs: Diese ETFs sind auf bestimmte Themen wie Nachhaltigkeit, Künstliche Intelligenz oder Cannabis ausgerichtet und bieten Anlegern die Möglichkeit, in diese Themen zu investieren.

- Leveraged ETFs: Diese ETFs bieten Anlegern Leverage, indem sie ihr Kapital durch den Einsatz von Derivaten oder Schulden erhöhen. Sie sind möglicherweise für Anleger mit einem sehr hohen Risikotoleranzniveau geeignet, da sie in volatilen Märkten hohe Verluste verursachen können.

- Inverse ETFs: Diese ETFs tun das Gegenteil von dem, was der zugrunde liegende Index tut. Sie sind möglicherweise für Anleger mit einem sehr hohen Risikotoleranzniveau geeignet, da sie in volatilen Märkten hohe Verluste verursachen können.

Darauf musst Du bei der Auswahl von ETFs achten

Hier sind einige Faktoren, die du beim Kauf von Exchange Traded Funds (ETFs) berücksichtigen solltest:

- Ziele und Risikotoleranz: Bevor du ETFs kaufst, solltest du dir über deine finanziellen Ziele und dein Risikotoleranzniveau im Klaren sein. Dies hilft dir, ETFs auszuwählen, die zu deinen Zielen und deinem Risikoprofil passen.

- Kosten: ETFs haben in der Regel niedrigere Gebühren als herkömmliche Investmentfonds. Vergleiche jedoch die Gebühren von ETFs, um sicherzustellen, dass du das beste Preis-Leistungs-Verhältnis erhältst.

- Diversifikation: ETFs bieten in der Regel eine breite Diversifikation, da sie in eine Vielzahl von Vermögenswerten investieren. Stelle sicher, dass der ETF, den du kaufen möchtest, eine ausreichende Diversifikation bietet.

- Liquidität: ETFs sind an der Börse gehandelt und haben in der Regel eine gute Liquidität. Stelle jedoch sicher, dass der ETF, den du kaufen möchtest, ausreichend gehandelt wird, um ihn problemlos zu einem fairen Preis verkaufen zu können.

- Verwaltungsqualität: Wähle ETFs von etablierten Verwaltungsgesellschaften mit einem guten Ruf und einer soliden Performance-Historie aus.

- Steuerliche Auswirkungen: Berücksichtige die steuerlichen Auswirkungen, wenn du ETFs kaufst und verkaufst. Manche ETFs sind möglicherweise besser für bestimmte Steuersituationen geeignet als andere.

- Index oder aktiv verwaltet: ETFs können entweder auf einen bestimmten Index abgestimmt sein oder von einem Fondsmanager aktiv verwaltet werden. Index-ETFs bieten in der Regel niedrigere Gebühren als aktiv verwaltete ETFs, aber sie haben auch in der Regel eine geringere Performance. Aktiv verwaltete ETFs haben in der Regel höhere Gebühren, aber sie können auch eine bessere Performance haben, wenn der Fondsmanager erfolgreich ist.

- Fokus: ETFs können sich auf eine Vielzahl von Vermögenswerten konzentrieren, von Aktien und Anleihen bis hin zu Rohstoffen und Immobilien. Wähle ETFs, die zu deinen Zielen und deinem Risikoprofil passen.

- Tracking Error: Die Tracking Error ist der Unterschied zwischen der Performance des ETFs und der Performance des zugrunde liegenden Indexes. Ein ETF mit einer geringen Tracking Error folgt dem Index eng und bietet Anlegern eine geringe Abweichung von der Performance des Indexes. Ein ETF mit einer hohen Tracking Error weicht möglicherweise stark von der Performance des Indexes ab und kann daher für Anleger mit einem geringeren Risikotoleranzniveau weniger attraktiv sein.

- Marktbedingungen: Berücksichtige die aktuellen Marktbedingungen, wenn du ETFs kaufst. In volatilen Märkten kann es schwieriger sein, ETFs zu einem fairen Preis zu kaufen oder zu verkaufen.

Welt-ETF als Basis

Es gibt viele Faktoren, die berücksichtigt werden sollten, wenn man entscheidet, in welche Art von ETF man investieren möchte. Ein Welt-ETF, der in Aktien von Unternehmen aus verschiedenen Ländern investiert, kann eine gute Möglichkeit sein, um Diversifikation in einem Portfolio zu erreichen.

Ein Welt-ETF ist ein Exchange Traded Fund, der in Aktien von Unternehmen aus verschiedenen Ländern weltweit investiert. Ein Welt-ETF bietet Anlegern die Möglichkeit, in eine Vielzahl von Unternehmen aus verschiedenen Branchen und Ländern zu investieren und so ihr Portfolio zu diversifizieren.

Ein Welt-ETF kann entweder auf einen bestimmten Index abgestimmt sein oder von einem Fondsmanager aktiv verwaltet werden. In einem Index-ETF werden die Aktien entsprechend dem Gewicht im Index gekauft und verkauft. In einem aktiv verwalteten Welt-ETF entscheidet der Fondsmanager, welche Aktien gekauft und verkauft werden.

Ein Welt-ETF kann eine gute Möglichkeit sein, um Diversifikation in einem Portfolio zu erreichen, insbesondere für Anleger, die in internationale Märkte investieren möchten, aber nicht die Zeit oder das Wissen haben, um einzelne Aktien auszuwählen.